現在のインフレが続けば、現金2000万円は20年後に約1346万円の価値にまで目減りしてしまう・・・

老後資産を貯めるには新NISAの活用が必須!!

2024年からスタートする新NISAは、より簡単に、より多くお金を増やすことができる👌

今回は絶対に押さえておきたい新NISAの大原則を紹介していきます!

低リスクでほったらかしにできる投資は、大損しない代わりに最初は少しずつしか増えませんが、時間と複利を味方にすれば、お金がモリモリ増えていきます。

早く始めるほど有利です💰

まだ新NISAが始められてない人はぜひ参考にして1日でも早くデビューしてくださいね。

2024年1月🎍新NISA制度がスタート

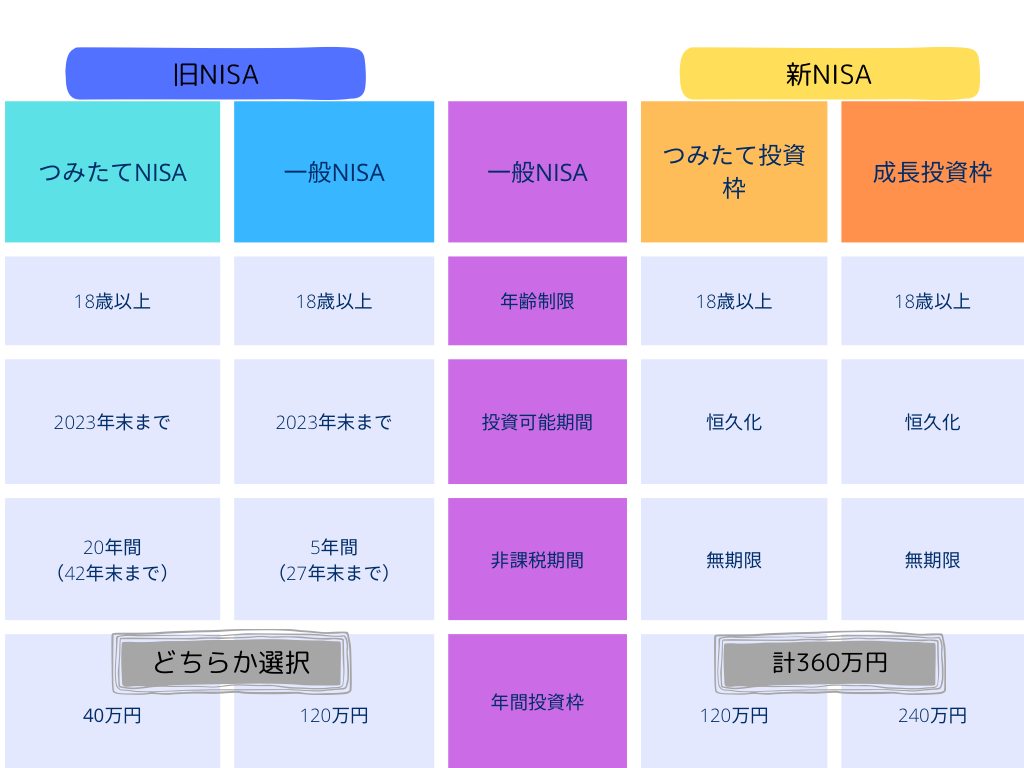

2023年までのNISAと新NISAどこが変わるの?変更ポイント3!!

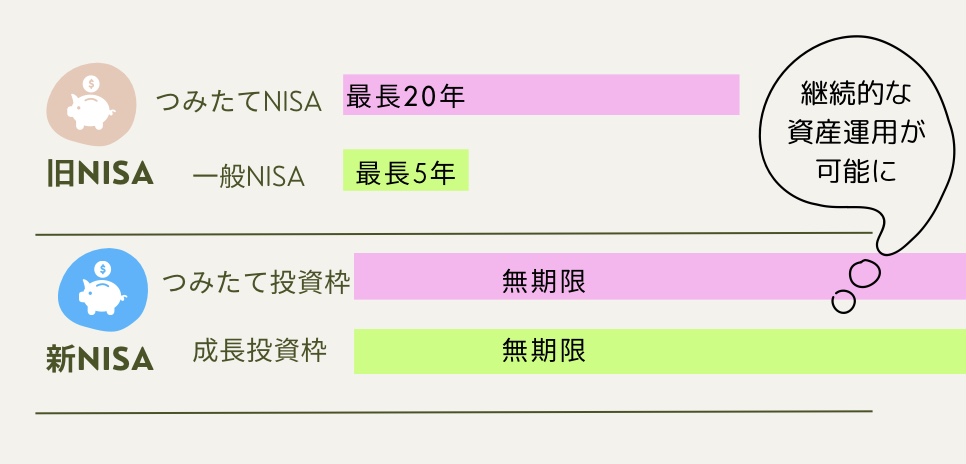

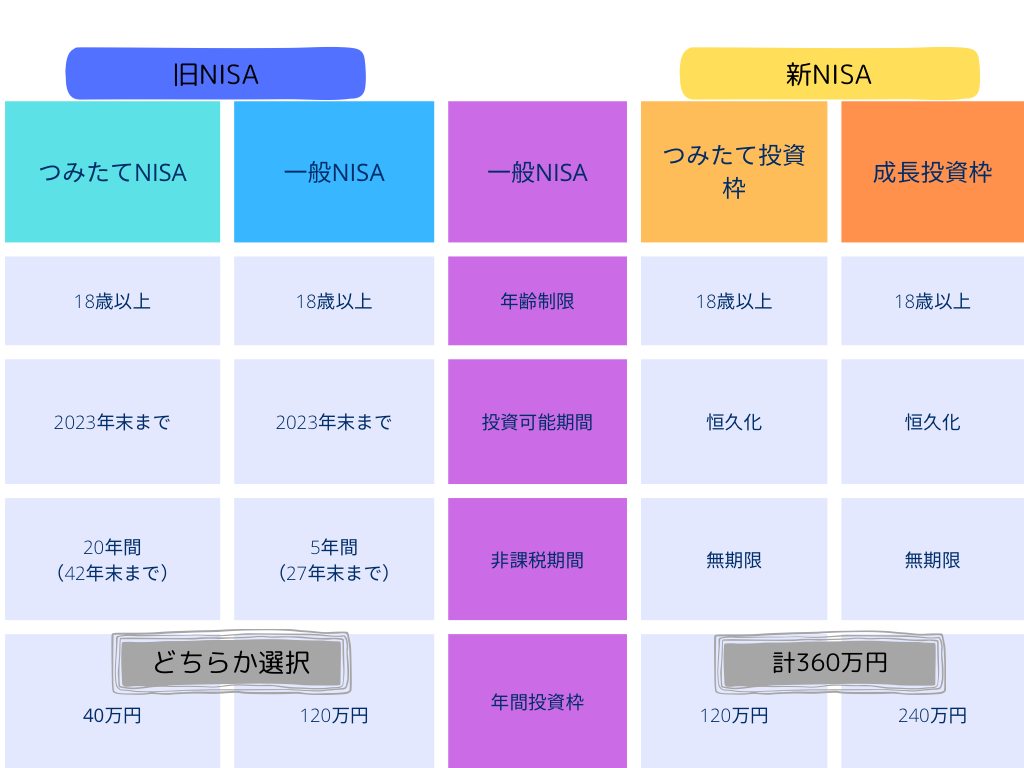

変更ポイント1 :非課税保有期間が無制限に

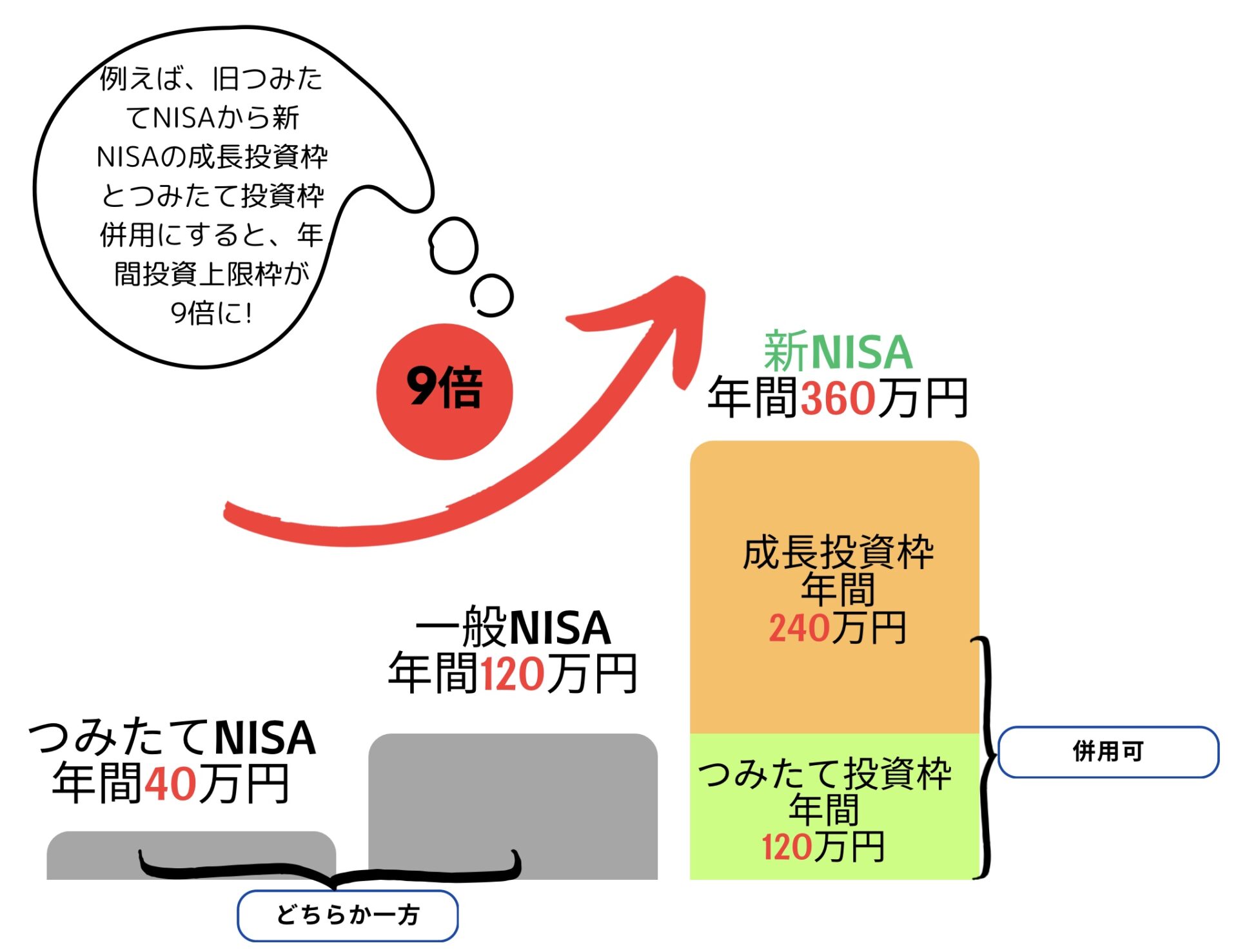

変更ポイント2 :年間投資上限枠が増加

変更ポイント3 :非課税保有限度額が拡大

新NISAをやらないのは大損!始めるなら今日から

2024年から新しいNISA制度がスタート

簡単に言えば、NISA口座で買った株や投資信託については、将来どれだけ儲かっても税金がかからないという制度です。

ちなみに、NISA以外の口座で買った株や投資信託については利益に対して約20%の税金がかかります。

→例)1000万円儲かった場合:約200万円が税金として引かれて、800万弱しか手取りがない

ところが、新NISA口座は税金ゼロでいい‼️

2023年までのNISAとは違い、新NISAは使い勝手が断然良くなっていることばかり。

ミカ

ミカ投資経験のある人にとってはもちろん、これまで投資に踏み切れなかった人が踏み出すには、またとないタイミングになりますよ。

新NISAは無課税期間・金額ともに大幅アップ

- 非課税期間が無期限に⇨旧NISAでは最大20年だった

- 年間最大360万円まで非課税に⇨旧NISAでは40万円か120万円だった

- 生涯投資枠は商品を売却すると翌年復活する⇨旧NISAは復活しなかった

※何年でも投資できて、課税されることもないので、1日でも早く始めないと損‼️

※年間360万円まで非課税で、2つの投資枠が併用可能に‼️

なぜこんなにいい制度「新NISA」ができた?

政府がここまで優遇した制度をつくって国民に投資をさせようとしているのは、国が国民の老後の面倒を見る財源を持っていないからです☠️

これから老後の資金は、なるべく自助努力で賄ってほしいということが理由です。

新NISAは恒久的な制度なので、24年1月以降いつからでも始められます。

口座はネット証券一択。親切な相談窓口は罠🚨

なじみの金融機関で口座開設してはいけない

必要なのは「スマホ」と「本人確認書類」のみ!!

申し込みは5分程度で完結。

NISA口座だけを単独で開設するのではなく、取引する金融機関には総合口座を同時に開設することになります。

証券総合口座は複数の証券会社に開設できますが、NISA口座は1人につき1口座です。

重複して申し込むことはできません。

過去に他の金融機関でNISA口座を開設したことがあり、別の証券口座にNISA口座を開設したい場合は、NISA口座の移管手続きが必要です。

NISA口座を開設するのにおすすめのネット証券は「楽天証券」か「SBI証券」です。

他にもネット証券はありますが、この2つをおすすめする理由は、「手数料が安い」「取り扱い商品が豊富」「サービスの使い勝手がいい」からです。

楽天証券とSBI証券のどちらを選んでも大差はありません。

私は楽天カードを持っていて日頃から楽天ポイントを貯めているので楽天証券にしています

逆に避けた方がいいのは、店舗型の証券会社、銀行や信用金庫、郵便局などです。

その理由は、「手数料が高い」「取り扱い商品が少ない」「対面で担当者が親切に相談に乗ってくれる」から。利便性のいい場所に店舗を構え、専門知識を持つ人員を配置して手厚いサービスをしている金融機関は、儲からない投資信託しか売れないと商売になりません。

そのため、複雑で運用に手間がかかり、時間をかけた説明が必要な、金融機関側にも販売して高い手数料が入る商品を勧めてきます。

インデックスの「〇〇」と「〇〇」を選ぶ

おすすめは、「全世界の株式にあまねく広く分散投資するインデックス・ファンド」(全世界株式型)です。

投資対象は全世界の株式なので、先進国も新興国もバランスよく配合されています。

楽天証券:「楽天・オールカントリー株式インデックス・ファンド」

SBI証券:「eMAXIS Slim全世界株式(オールカントリー)」

がおすすめ。

初心者だからよくわからない・・・

必要に迫られてやるけど、投資に面白味は求めないのでとにかくどれを買えばいいか教えて欲しい・・・

そんなランちゃんのような方は、迷わずに「全世界株式型」100%にしておきましょう。

なお、投資信託の積立を設定したりスポットで買い付けしたりする際には、分配金の「受取型」「再投資型」が選べるようになっていますが、必ず「再投資型」を選んでください。これは、複利の力‼️分配金が定期的に入るのはお小遣いを得られるようで嬉しいですが、楽しみを待てば待つほど大きくなります🌲

〇〇以外はギャンブル!やるならコレだけ

投資初心者は手を広げると損する。

リスクを抑えた投資戦略を立てようとするとき、必ずと言っていいほど言われているのが、

「資産ポートフォリオ」のバランスです。

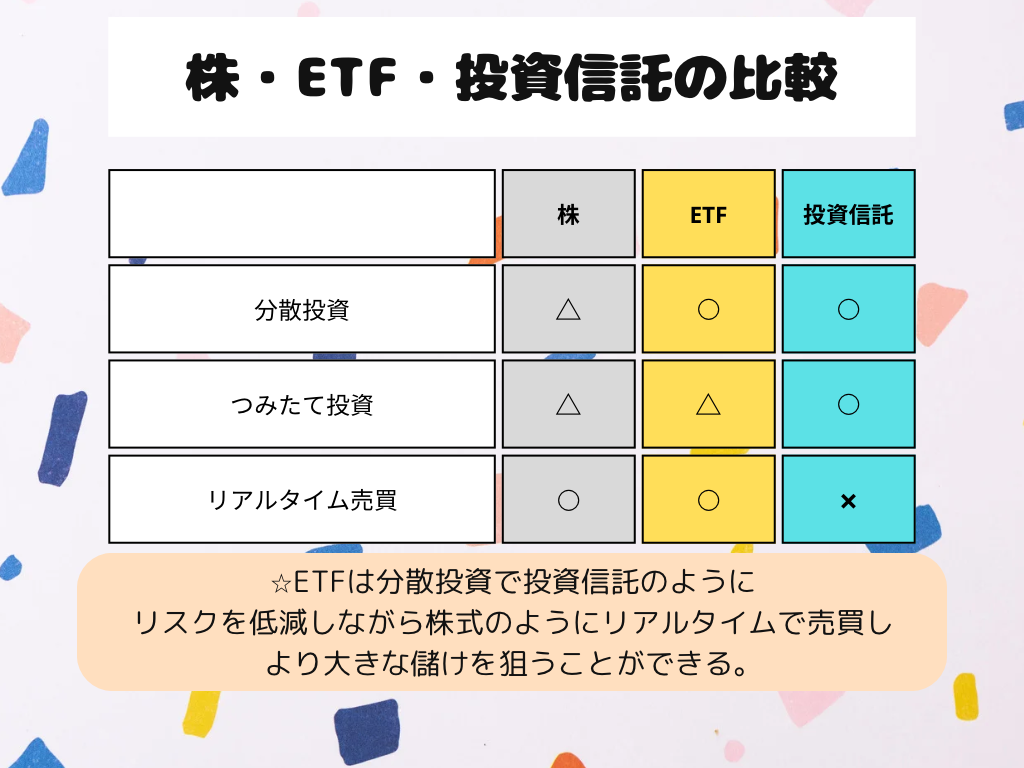

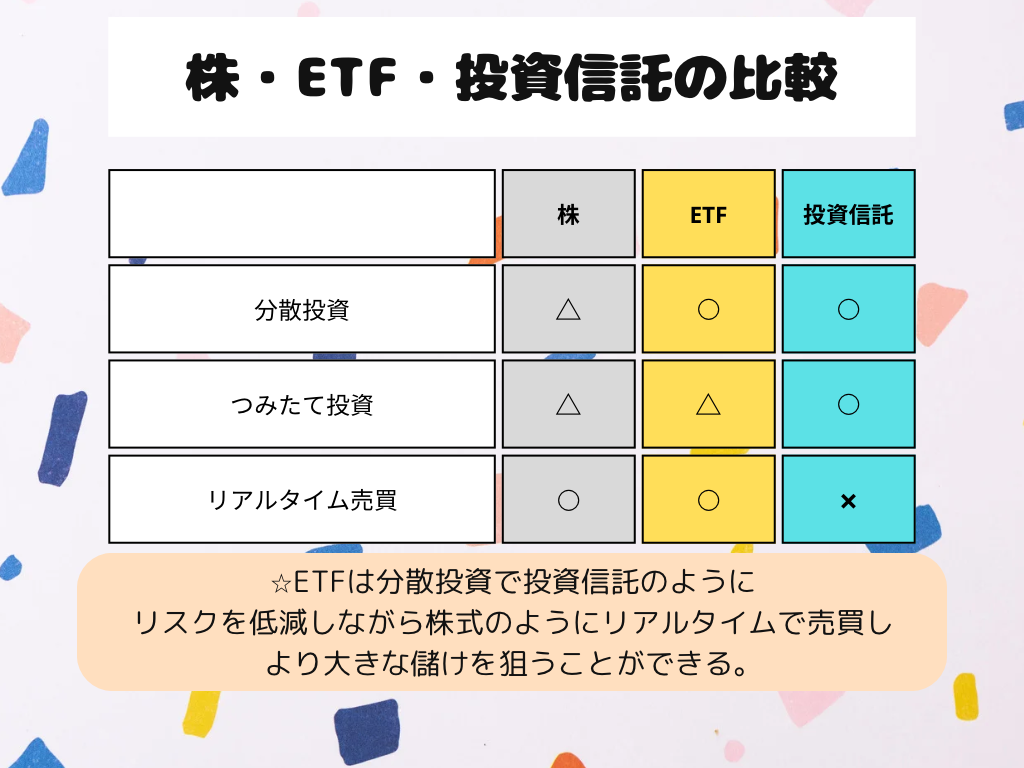

確かに分散投資こそが不確実な経済の世界を生き残る最強の戦略となります。

・・・とすると、

それなら、「全世界株式型インデックスファンド」、

あるいは「全米株式型インデックスファンド」だけでいいのかーーー?!

とランちゃんのように不安を感じる人も中にはいるのではないでしょうか。

- 不動産投資で手堅く家賃収入

- 円安が続くからFX

- これからは仮想通貨がくるのではないか

このようないろんな投資に手を出したくなりますが、すべてギャンブルです!!

- 世界49ヵ国の8000銘柄以上に分散投資されている

- 時価総額の増減に応じて絶妙なバランス調整がなされている

下手に他の資産を追加すると、かえって資産分配のバランスが崩れてしまいかねません。

まとまった資金があってNISAの枠を超えて投資するのなら、一般口座で全世界型か全米型の株式インデックスETFを追加するので十分です。

あくまでやるべきなのは、投資信託を地道に積み立てることです。

地道に勝るものはありません。焦らずとも、資産は必ず増えていきます!

本当は教えたくない新NISA活用法

コメント